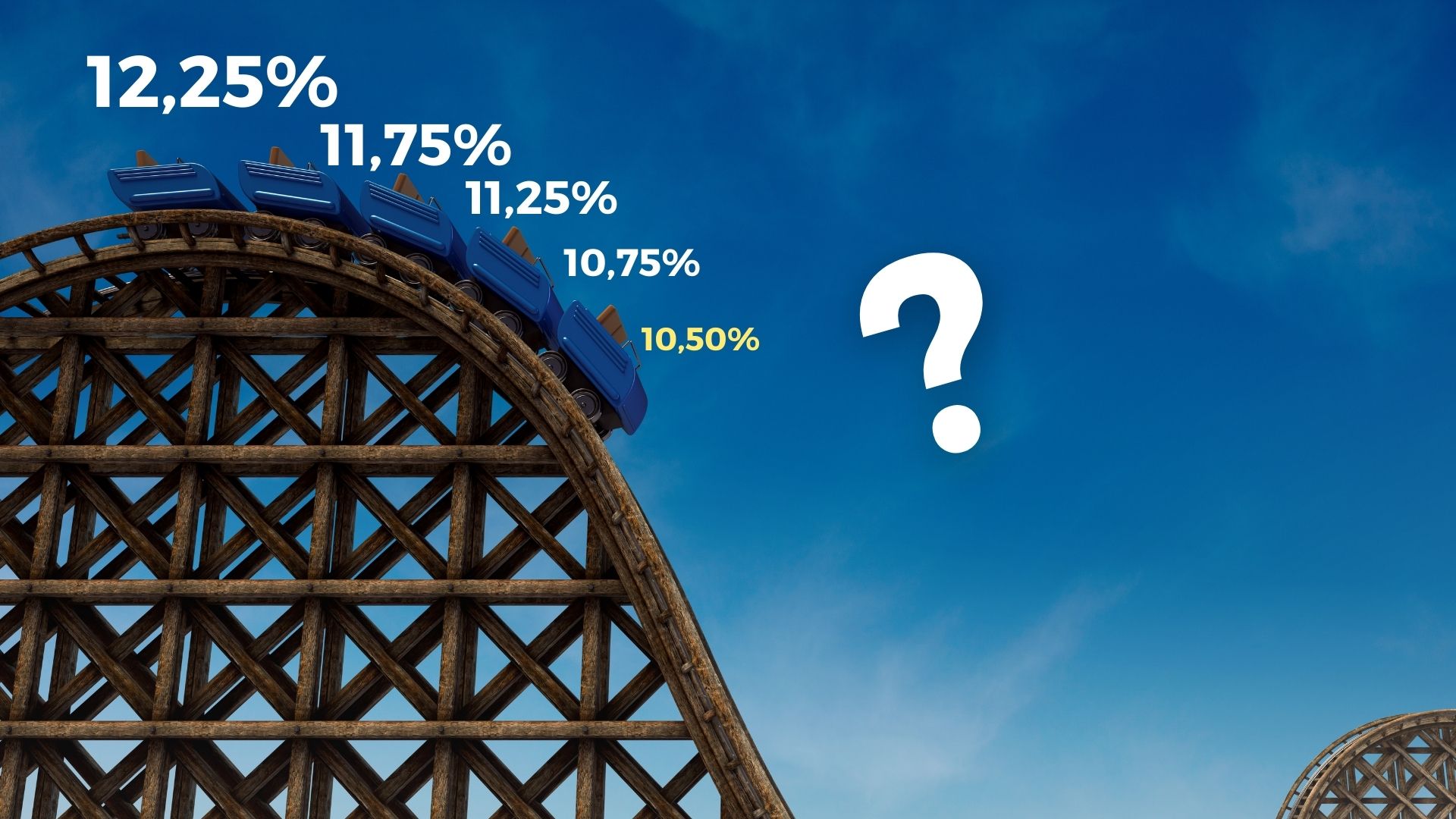

No último encontro, realizado nesta quarta-feira, dia 19/06, o Comitê de Política Monetária (Copom) do Banco Central do Brasil optou por manter a taxa básica de juros, a Selic, em 10,50% ao ano. Esta decisão, tomada de forma unânime, é uma medida que reflete um cuidadoso balanço entre os riscos e as expectativas inflacionárias tanto no Brasil quanto no exterior.

Para as seguradoras – que possuem elevados volumes de reservas -, a decisão pode favorecer aumento dos seus ganhos financeiros, mas depende das carteiras das companhias e, principalmente, das análises e orientações dos seus comitês de investimento.

Decisão unânime do Copom

De acordo com a nota divulgada pelo Banco Central, o Copom, composto por nove membros, votou unanimemente pela manutenção da Selic em 10,50%. A taxa Selic, que influencia a economia como um todo, especialmente os custos de crédito e os retornos sobre investimentos, é uma ferramenta essencial para controlar a inflação e garantir a estabilidade econômica.

A decisão foi pautada por um contexto de alta complexidade, com muitas variáveis internas e externas influenciando o cenário econômico. A unanimidade entre os membros do Copom destaca a necessidade de uma política monetária firme e cautelosa diante dos desafios atuais.

Principais motivadores para a decisão do Banco Central

A decisão do Copom de manter a Selic foi influenciada por uma série de fatores, conforme detalhado na nota oficial. No cenário externo, foi destacada a incerteza em torno da política monetária dos Estados Unidos e a trajetória da inflação em diversas economias, com a necessidade de os bancos centrais globais promoverem a convergência das taxas de inflação para suas metas justifica uma postura cautelosa. Adicionalmente, o Copom observou que, em economias avançadas, a persistência das pressões inflacionárias nos mercados de trabalho contribui para um cenário global complexo e instável.

Internamente ao país, a visão do Banco Central é que a economia brasileira demonstrou maior dinamismo do que o esperado, com indicadores de atividade e mercado de trabalho mais robustos. Na visão do Órgão, embora a inflação ao consumidor esteja em trajetória de desinflação, as medidas de inflação subjacente permanecem acima da meta.

Conforme divulgado pelo Banco Central, as expectativas de inflação apuradas pela pesquisa Focus para 2024 e 2025 se situam em torno de 4,0% e 3,8%, respectivamente. As projeções do Copom para a inflação em seu cenário de referência são de 4,0% para 2024 e 3,4% para 2025.

A nota divulgada pelo Banco Central informa que foram considerados riscos tanto de alta quanto de baixa para o cenário inflacionário, incluindo uma possível maior persistência das pressões inflacionárias globais e uma resiliência na inflação de serviços, bem como uma desaceleração global mais acentuada que poderia influenciar a desinflação de forma mais rápida.

A combinação desses fatores, na visão do Copom, exige uma política monetária que mantenha a taxa Selic elevada o suficiente para consolidar o processo de desinflação e ancorar as expectativas inflacionárias em torno das metas estabelecidas.

Seguradoras podem aumentar seus ganhos financeiros

Os comitês de investimento das seguradoras vinham trabalhando, de um modo geral, com cenários de queda continuada da Selic. Nas últimas semanas, no entanto, com notícias de desequilíbrio nas contas públicas do Brasil e indefinição quanto à trajetória dos juros nos Estados Unidos, a expectativa era grande pelo anúncio dessa decisão do Copom, para revisão das diretrizes de investimentos.

A pausa na redução da taxa, anunciada nesta quarta-feira, com a manutenção da taxa Selic em um patamar ainda elevado, traz oportunidades para aumento dos ganhos financeiros previstos para 2024, principalmente através da rentabilidade obtida com a aplicação das reservas das seguradoras: em março de 2024, segundo dados disponibilizados pela Susep, as provisões totais das seguradoras já superavam R$ 1,6 trilhão.

Essas reservas são investidas, em grande parte, em títulos de renda fixa, com forte predominância de títulos do Tesouro. Em uma análise muito simplificada, pode-se considerar que os papeis de renda fixa têm sua rentabilidade diretamente influenciada pela Selic. Com a manutenção da taxa em 10,50%, os títulos públicos e outros investimentos de renda fixa oferecem retornos mais elevados do que o que se estava projetando, podendo aumentar a lucratividade das seguradoras – o que impactaria positivamente os seus índices combinados ampliados.

A nota com a decisão de 19/06 do Copom traz importantes sinalizações e ajuda os comitês de investimento das seguradoras, certamente, mas não significa que resultará em maiores ganhos financeiros, por si só. A complexidade das análises e decisões a cargo desses comitês é elevada, com as muitas possibilidades de aplicação dos recursos em termos de tipos de papéis, prazos e perfis de riscos, à luz das regras que devem ser observadas e das projeções de receitas e despesas de cada companhia. Encontrar maneiras de aproveitar as oportunidades e de maximizar os ganhos são alguns dos desafios dos comitês.

Fonte: com informações do Banco Central e da Susep

Veja também

>>> Banco Central lança blog de análise econômica

>>> Reservas Técnicas de Capitalização ajudam no desenvolvimento da infraestrutura do país

>>> Selic cai para 11,75% ao ano, mas ainda impacta o acesso a crédito de pequenos negócios