Walter A. Polido(*)

Numa primeira abordagem, a sigla ESG, recorrente na mídia, transmite a ideia acerca das práticas empresariais corporativas que visam mitigar os impactos negativos das atividades do homem no planeta, com base no tripé: sociedade, gestão administrativa e meio ambiente[1].

Além disso, ESG também pode ser utilizado para tipificar investimentos com critérios de sustentabilidade.

Nas duas vertentes, o tema “contrato de seguro” pode ser inserido e com larga eficácia para a proteção dos diferentes interesses. Vários tipos de seguros, com este escopo, podem convergir. Impende destacar que no Brasil o tema é ainda pouco desenvolvido e em face mesmo da completa falta de cultura a respeito deste tipo de ferramenta econômica entre os brasileiros, mesmo no meio acadêmico. No setor empresarial, a ressonância do tema ainda é reduzida entre as nacionais e, inexplicavelmente, entre as estrangeiras, justamente pelo fato de que as multinacionais conhecem o instrumento em seus países de origem. Verdade também, que até recentemente[2], o mercado de seguros brasileiro se encontrava preso a amarras imperativas e absolutas no tocante à estipulação das condições contratuais de seguros, numa espécie de “bitola supraindividual”, a qual não só generalizava todos os tipos de seguros, como também afastava o interesse das empresas de origem estrangeira na contratação de determinados tipos de seguros, face à precariedade dos modelos estatais padronizados e disponibilizados pelas Seguradoras no país. Agora, o cenário é outro.

A cultura de seguros no Brasil, em face do processo liberalizante das bases contratuais, mais a inovação tecnológica em curso, dará um salto exponencial, difundindo muito mais este instrumento garantidor de riscos, sem similar até o momento. Não há como represar o desenvolvimento tecnológico, impedindo-o de avançar, mormente se o movimento for pautado por interesses egoísticos de pessoas ou de categorias, cujo êxito é impensável. Não prosperará, seja qual for.

No tocante ao movimento ESG e suas variáveis, requerendo a proteção securitária, necessário destacar algumas possibilidades, as quais podem compor um Programa de Coberturas adequado, útil e necessário:

- Seguro de Florestas

Desde a promulgação da Lei n.º 11.284, em 02 de março de 2006[3], o tema relativo à gestão de florestas passou a fazer parte do ordenamento nacional. Em conjunto com a Lei n.º 12.651, de 25 de maio de 2012 (Código Florestal) e a Lei n.º 9.985, de 18 de julho de 2000 (Lei do Sistema Nacional de Unidades de Conservação), formam o marco regulatório de proteção do patrimônio florestal do país. A concessão florestal está atrelada aos princípios de desenvolvimento sustentável consagrados no artigo 225, da CF. A COP 26 das Nações Unidas sobre Mudanças Climáticas, ocorrida em Paris em novembro de 2021, tratou explicitamente dos créditos florestais, artigo 6.4[4], mas ainda depende de definição quanto à metodologia para que se torne efetivamente operacional.

O Seguro de Florestas, antes comercializado e subscrito no ramo Incêndio, desde o ano 2000 representa uma das modalidades ou sub-ramo do grupo Seguro Rural no Brasil. A Resolução CNSP n.º 640, de 23.08.2021, ratificou o referido enquadramento.

Este seguro pode garantir o risco de incêndio e outros, bastando que haja interesse dos gestores e também a disposição das Seguradoras quanto a oferta das garantias. Pode, em princípio, ser aplicado para florestas comerciais e também para florestas nativas. A primeira categoria encontra maior aceitação pelo mercado de seguros nacional, até mesmo porque é facilitada a composição dos valores em risco; diferentemente do que ocorre com as naturais, ainda que estejam sob a proteção relativa aos “serviços ambientais”, com correspondentes créditos de carbono. O prêmio do seguro pode ser subvencionado pelo Ministério da Agricultura, Pecuária e Abastecimento (MAPA), assim como também a Secretaria da Agricultura do Estado de São Paulo disponibiliza o recurso financeiro.

Em razão das responsabilidades advindas da comercialização de crédito de carbono, previsto na legislação nacional, especialmente quando da concessão florestal[5] e referente ao manejo sustentável de florestas exploráveis (art. 11, Lei n.º 13.295/2016 – Código Florestal)[6], o Seguro de Floresta se torna mandatório, assim como o Seguro Garantia, a seguir brevemente comentado. Do mesmo modo, a emissão de Cédula de Produto Rural, CPR, relacionada às atividades de conservação e recuperação de florestas nativas e de seus biomas, de que trata o inciso II, do § 2º do art. 1º da Lei n.º 8.929, de 22 de agosto de 1994[7], cuja regulamentação foi realizada por intermédio do Decreto n.º 10.828, de 1º de outubro de 2021, requer a garantia do Seguro de Florestas, assim como do Seguro Garantia.

- Seguro Garantia

O artigo 16 da Lei n.º 11.284/2006, confere ao concessionário os direitos expressamente previstos no contrato de concessão florestal, incluindo o disposto no inciso VI, do § 1º: “comercialização de créditos decorrentes da emissão evitada de carbono em florestas naturais”. Impende ressaltar, desde logo, que em face do critério da adicionalidade determinante na questão de créditos de carbono, desde o Protocolo de Quioto[8] promovido pela ONU durante a Convenção-Quadro do Clima, em 1997, nos termos do disposto no § 2º do mesmo artigo 16 da lei já citada, a concessão de créditos é permitida somente no caso de reflorestamento de áreas degradadas ou convertidas para uso alternativo do solo.

De maneira singela, a Lei n.º 14.133, de 1º de abril de 2021 (Lei de Licitações e Contratos Administrativos), define, no art. 6º, inciso LIV: “seguro-garantia – seguro que garante o fiel cumprimento das obrigações assumidas pelo contratado;”. O seguro garantia apresenta condição de instrumento econômico relevante em seara ambiental, cuja utilização já é encontrada de forma ampla em alguns países desenvolvidos[9] [10]. Aplicações: Termo de Ajustamento de Conduta (TAC), em ação civil pública em defesa de direitos e interesses difusos, coletivos e individuais; Descomissionamento de minas; Plano de recuperação e/ou remediação de áreas degradadas (industrial, mineração, propriedades rurais, etc.); Reparação de dano ambiental, regularização de infração, limitação da degradação causada e prevenção; Desativação de barragens; Gestão de florestas para a produção sustentável; outros[11].

A comercialização de crédito de carbono, em face de sua natureza jurídica que traduz uma obrigação de fazer e de resultado, pode ser respaldada por um Seguro Garantia.

- Seguro de Responsabilidade Civil Profissional – Erros ou Omissões (E&O) para Certificadoras

Para a certificação dos projetos de crédito de carbono, assim como para a emissão de CPR, o ordenamento jurídico e normativo nacional exige a participação de uma terceira parte isenta e especializada, para a realização deste registro. A Certificadora tem a função de catalogar a floresta, medir o volume de carbono adicionado e resgatado, atestar a conformidade legal e normativa, assim como a manutenção do serviço ambiental oferecido.

Toda a atividade requer especialização e, como qualquer outra, está sujeita a riscos de erros ou omissões, podendo gerar responsabilidades. O seguro de E&O oferece a garantia adequada a este tipo de risco, em face dos interesses seguráveis pertinentes.

- Seguro Ambiental específico

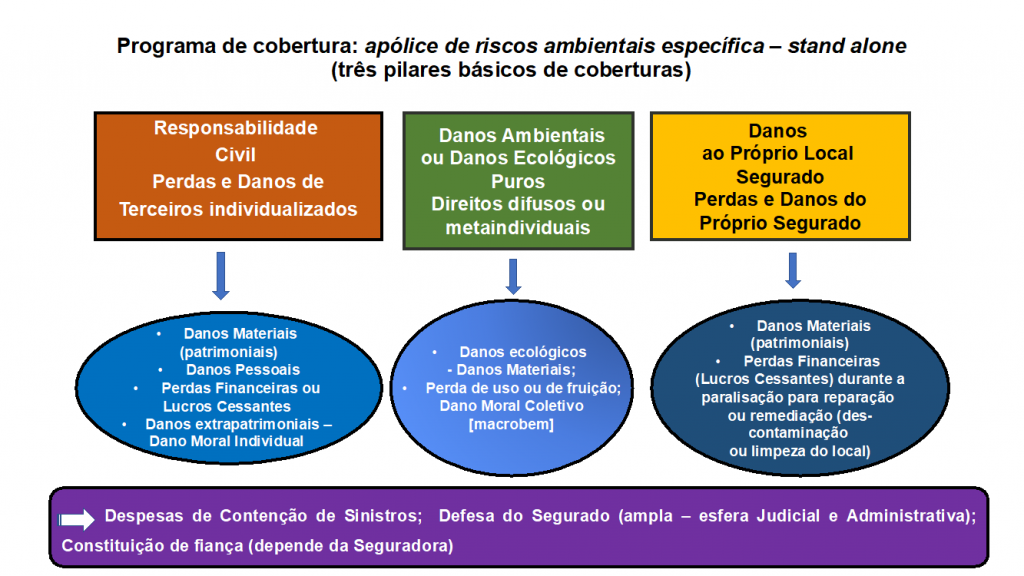

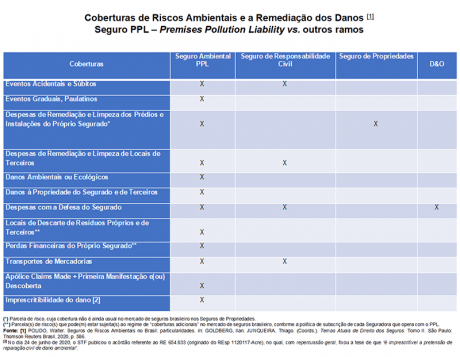

Qualquer empreendimento empresarial está sujeito a provocar danos ambientais. Para a garantia desta exposição[12], há a possibilidade de ser contratado seguro específico para riscos ambientais, com coberturas amplas:

No campo específico do ESG, as empresas podem ser medidas e catalogadas sob o conceito de “Índice de Sustentabilidade Empresarial – ISE”, assim como já procede a BM&FBovespa, sendo que o referido mecanismo de avaliação é administrado pela Fundação Getúlio Vargas. O modelo de questionário que apresenta as informações concernentes à empresa avaliada, já leva em conta a contratação ou não do seguro específico de riscos ambientais[13], inclusive sob o aspecto do grau das garantias oferecidas pela apólice contratada.

- Seguros de Propriedades

Desnecessário enfatizar a necessidade de outros tipos de seguros serem contratados para a composição e o fechamento do círculo de exposições de riscos ao qual uma empresa está sujeita, passando pelos ramos mais comuns e que objetivam garantir a reposição de prédios, instalações e outras espécies de bens ou interesses afetados, que poderiam comprometer a continuidade do empreendimento, resultando em perdas e danos de toda a ordem. Seguros de Riscos Operacionais; Seguro de Lucros Cessantes; Seguros Paramétricos (perdas financeiras em razão de eventos climáticos e sob índices predeterminados no contrato de seguro); Seguros Agrícolas; Seguro de Responsabilidade Civil Operacional e Produtos-Operações Completadas; outros.

A oferta e, antes mesmo de ela acontecer, a preparação das bases de contratação, subscrição e precificação do Programa de Coberturas aqui aventado, deve ser elaborada minuciosamente por técnicos especializados e com o olhar nas novas regras de condições contratuais disponibilizadas pela Susep. Um mesmo Programa, inclusive, pode agregar os mais variados tipos de coberturas, assim como faculta a flexibilização promovida pela Superintendência e com o olhar nos consumidores deste tipo arrojado de garantias. O seguro deve ser útil para quem o adquire, como condição precípua do tipo contratual. As possibilidades estão nos diversos cenários de riscos. A estruturação de Programas de Coberturas de fato adequados e elaborados de forma “tailor made” para cada interessado é uma realidade ainda não experimentada no mercado de seguros brasileiro, o qual sempre foi subjugado nessa sua atividade-fim, sem muita resistência é bem verdade, sendo que ele praticamente foi obrigado a subscrever riscos através de modelos padronizados estatizados e segmentados por diversos ramos e apólices individualizadas (1939-2007 por determinação do ressegurador monopolista e de 2007-2020 pela Susep). Este cenário, contudo, foi mudado, completamente. A liberdade existe e é real, devendo ser acolhida e preservada como marca de desenvolvimento do setor de seguros.

Qual ou quais Seguradoras romperão, pela primeira vez, o cenário anacrônico, oferecendo bases adequadas de coberturas e com a promoção, também, da retenção de parte significativa dos riscos? Não há mais barreiras para tanto.

De igual sorte, quais Resseguradoras acompanharão o movimento modernizante, sendo que elas já experimentam essa realidade em outros países mais desenvolvidos há décadas? Não haveria nenhum motivo, tampouco justificativa, para agirem de outra forma.

Os consumidores-segurados precisam ser atendidos, com base neste novo cenário liberalizante, tão aguardado no Brasil.

Aos corretores de seguros a missão de promoverem a demanda, estabelecendo verdadeiro empuxo do mercado de seguros nacional para o século XXI, finalmente.

Aos segurados, com poder de verificação e vontade para estabelecer as bases adequadas que lhes convêm, o dever de exigi-las, sem qualquer concessão que vise a manutenção de procedimentos obsoletos. O mercado de seguros existe para eles…

[1] O tema não é novo, mesmo porque teve impulso na ECO-92 no Rio de Janeiro, quando a ONU passou a direcionar as conferências do clima sob o prisma do “desenvolvimento sustentável”. Do conceito inicial de “Ecoeficiência”, conjugando “externalidades” com “internalização dos custos”, passou para o ESG contemporâneo. “A crescente pressão do público, durante a década de 1990, em torno de assuntos relacionados com os direitos humanos e com os impactos da globalização forçou as empresas a analisar mais de perto o desenvolvimento sustentável, especialmente quanto à sua dimensão social” in: JR, Charles O. Holliday. SCHMIDHEINY, Stephan. WATTS, Philip. Cumprindo o Prometido: casos de sucesso de desenvolvimento sustentável. 2ª ed. Rio de Janeiro: Campus, 2002, p. 29.

[2] Com a edição da Lei n.º 13.874, de 20 de setembro de 2019 (Lei da Liberdade Econômica), a Superintendência de Seguros Privados (Susep), implementou a flexibilização no tocante à elaboração das condições contratuais de seguros, de modo geral, iniciando o movimento através da Circular Susep n.º 621, de 12.02.2021, a qual dispôs sobre as regras de funcionamento e critérios para as operações das coberturas de seguros de danos. O estoque regulatório, até então excessivamente volumoso e desatualizado, baixou de forma expressiva, imprimindo a liberdade no trato das bases de coberturas, sendo que de acordo com o ordenamento jurídico vigente, as normais legais continuam a imprimir os contornos e/ou os limites objetivos na atuação das Seguradoras. A tutela legal, em face deste novo cenário, repousa muito mais na esfera dos seguros de massa, do que nos chamados seguros de “grandes riscos”, a qual seria desproporcional em face dos princípios da iniciativa privada consagrados pela CF de 1988, se houvesse a pretensão de igualar o tratamento. A Resolução do CNSP n.º 407, de 29 de março de 2021, dispôs sobre os princípios e as características gerais para a elaboração e a comercialização de contratos de seguros de danos para grandes riscos, colocando o Brasil no mesmo nível dos países líderes e modernos. A separação entre seguros de massa e grandes riscos, seguiu a tendência internacional, assim como está expressa, por exemplo, na Diretiva 88/357/CEE, de 22.06.1988, adotada pelos países-membros da União Europeia. Na América Latina, países como o Chile e a Colômbia, adotam princípios semelhantes, no tocante à liberdade para a elaboração das condições contratuais de seguros (ver Norma de Carácter General nº. 349, de 26.07.2013, item V, da Superintendência de Seguros do Chile e a Ley n.º 45, de 18.12.1990, da Colômbia). Este padrão internacional, adotado agora pelo Brasil, ainda que tardiamente, finalmente tirou o mercado de seguros brasileiro do “time” dos países atrasados, oferecendo a possibilidade de as bases contratuais de seguros alcançarem o padrão de conformidade já praticado há décadas nos países desenvolvidos. Qualquer tipo de movimento contrário a este processo, deve ser prontamente rechaçado, de maneira veemente, na medida em que não há justificativa que possa sustentar a medida. “O tomador do seguro de grandes riscos é uma entidade com poder negocial semelhante ao dos seguradores e com capacidade instalada para obter informação suficiente sobre a legislação aplicável, a situação dos mercados e do risco em questão”, conforme RAMOS, Maria Elisabete Gomes. O Contrato de Seguro entre a Liberdade Contratual e o Tipo. Coimbra: Almedina, 2021, p. 45. A liberdade, de toda a forma, não importa na admissão da permissividade absoluta para os fornecedores de serviços, especialmente em áreas especializadas e complexas, assim como pode ser categorizada a de seguros. Nestes termos, Steindorfer sinaliza com clara didática, a hermenêutica a ser seguida: “o aplicador, no caso concreto, deverá analisar a hipótese com cautela no sentido de apurar a existência de todos os requisitos exigidos para que haja a válida disposição de vontade”, in: STEINDORFER, Fabriccio. Fundamentos da Liberdade Econômica. Leme: Mizuno, 2021, p. 80. Importante destacar, neste contexto, o fato de o mercado de seguros brasileiro ter finalmente atingido o patamar reservado aos mercados desenvolvidos, livres e maduros, podendo melhorar o conteúdo de todos os tipos de seguros comercializados no país, assim como já é praticado em outros mercados, em benefício dos consumidores-segurados. Não há padronização estatal que possa repercutir em qualidade contratual, notadamente em área tão especializada como a de seguros. Ainda que tardiamente, a “revolução” promovida pelo Órgão Regulador brasileiro a partir de 2020, deve ser aplaudida e acolhida por todos, na condição mesmo de marco regulatório eficaz e promotor de desenvolvimento do setor de seguros do país e que beneficiará todos os consumidores-segurados, sem exceção.

[3] Regulamenta, no âmbito federal, dispositivos da Lei no 11.284, de 2 de março de 2006, que dispõe sobre a gestão de florestas públicas para a produção sustentável, e dá outras providências.

[4] Art. 6° – 4. Fica estabelecido um mecanismo para contribuir para a mitigação de emissões de gases de efeito estufa e apoiar o desenvolvimento sustentável, que funcionará sob a autoridade e orientação da Conferência das Partes na qualidade de reunião das Partes deste Acordo, que poderá ser utilizado pelas Partes a título voluntário. O mecanismo será supervisionado por um órgão designado pela Conferência das Partes na qualidade de reunião das Partes deste Acordo e terá como objetivos:

- Promover a mitigação de emissões de gases de efeito estufa, fomentando ao mesmo tempo o desenvolvimento sustentável;

- Incentivar e facilitar a participação na mitigação de emissões de gases de efeito de estufa de entidades públicas e privadas autorizadas por uma Parte;

- Contribuir para a redução dos níveis de emissões na Parte anfitriã, que se beneficiará das atividades de mitigação pelas quais se atingirão resultados de reduções de emissões que poderão também ser utilizadas por outra Parte para cumprir sua contribuição nacionalmente determinada; e

- Alcançar uma mitigação geral das emissões globais.

[5] OLIVEIRA, Raul Miguel Freitas de. Concessão Florestal: exploração sustentável de florestas públicas por particular. Leme: Mizuno, 2013.

[6] CARVALHO, Lucas Azevedo de. O Novo Código Florestal Comentado. 2ª ed. Curitiba: Juruá, 2016.

[7] Institui a Cédula de Produto Rural, CPR, e dá outras providências.

[8] O Protocolo de Quioto entrou em vigor no dia 16 de fevereiro de 2005, logo após o atendimento às condições que exigiam a ratificação por, no mínimo, 55% do total de países-membros da Convenção e que fossem responsáveis por, pelo menos, 55% do total das emissões de 1990. O Brasil ratificou o documento em 23 de agosto de 2002, tendo sua aprovação interna se dado por meio doDecreto Legislativo nº 144 de 2002

[9] POLIDO, Walter Antonio. Seguros para Riscos Ambientais no Brasil. 5ª ed. Curitiba: Juruá, 2021, p. 254.

[10] No Exterior, para a concessão da Licença de Funcionamento ou de Operação, o Seguro Garantia constitui instrumento financeiro adequado, assegurando que o Tomador cumprirá as obrigações estabelecidas, notadamente no plano de intervenção necessária no futuro (descomissionamento de minas, tratamento de resíduos, monitoramento). Sobrevindo a insolvência do Tomador, o seguro se torna ainda mais relevante para os interesses da sociedade e dos agentes públicos concedentes de licenças. A Licença pode contemplar obrigações quanto a passivos conhecidos, além dos desconhecidos (futuros, inclusive pela mudança da legislação). No Brasil, a Lei n.º 23.291, de 25.02.2019, do Estado de Minas Gerais, já prevê o seguinte: “Artigo 7º – No processo de licenciamento ambiental de barragens, deverão ser atendidas as seguintes exigências, sem prejuízo das obrigações previstas na demais normas ambientais e de segurança e de outras exigências estabelecidas pelo órgão ou pela entidade ambiental competente: I – para a obtenção da LP (Licença Prévia), o empreendedor deverá apresentar, no mínimo: […] b) proposta de caução ambiental, estabelecida em regulamento, com o propósito de garantir a recuperação socioambiental para casos de sinistro e para desativação da barragem; […] III – para a obtenção da LO (Licença de Operação), o empreendedor deverá apresentar, no mínimo: […] b) comprovação da implementação da caução ambiental a que se refere a alínea “b” do inciso I do caput, com a devida atualização”. O Regulamento da Lei admitirá o Seguro Garantia na condição de “caução ambiental”? O mercado de seguros nacional demonstra interesse neste negócio?

[11] Op. cit., p. 252-275.

[12] POLIDO, Walter A. Contrato de Seguro: a efetividade do seguro ambiental na composição de danos que afetam direitos difusos. Revista do Tribunal Regional Federal da Primeira Região, Brasília, v. 28. n. 11/12, nov./dez.2016, p. 52-71. [data da inclusão da Revista no sítio eletrônico – 09.02.2017] <http://portal.trf1.jus.br/portaltrf1/jurisprudencia/revista/revista-do-trf.htm> Último acesso em 30.12.2021.

[13] POLIDO, Walter Antonio. Seguros para Riscos Ambientais no Brasil. 5ª ed. Curitiba: Juruá, 2021, p. 81.

21.02.2022

(*) Walter Polido é advogado, coordenador acadêmico da especialização em Direito do Seguro e Resseguro da ESA-OAB-SP, árbitro e parecerista em seguros e resseguro, sócio e professor da Conhecer Seguros.

Notícias relacionadas:

>> Susep coloca em consulta pública diretrizes ambientais para o setor de seguros